Lending Club正在向企业经营贷进军,它的目标是覆盖全借贷产业

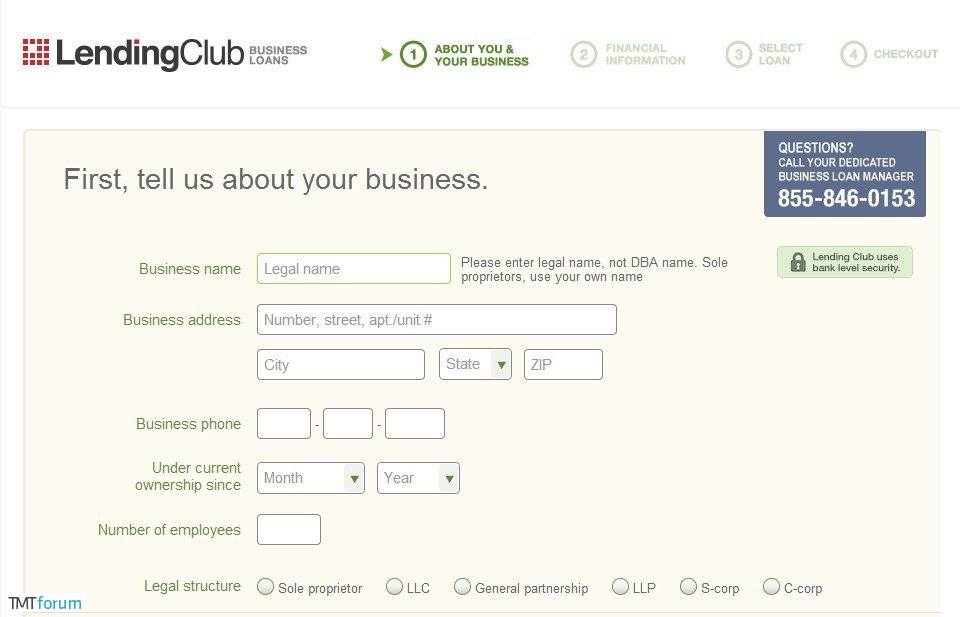

3月20日全球最大的 P2P 网贷平台Lending Club在“个人贷款”之外又上线了专门的“企业贷款”业务,这意味着它在通往一个互联网银行之路上又迈进了一步。

Lending Club 创始于 2007 年,目前已募集风险资本约 2.2 亿美元。在去年完成那笔 1.25 亿融资时估值已达到 15 亿美元,据传今年极有可能上市。它的董事会名单拉出来能吓死人,包括来自 KPCB 的互联网女皇 Mary Meeker,摩根斯坦利前董事会主席兼 CEO John Mack,以及美国前财政部长 Larry Summers。

自创立以来,Lending Club 已累计撮合贷款超过 38 亿美元,其中大部分是个人消费贷款,直到今天才正式将企业经营贷作为独立业务线。据 Lending Club 创始人兼 CEO Renaud laplanche 所说,他们现有针对个人的风控技术和信贷产品可以很轻易地移植到车贷、企业经营贷、住房抵押贷等其他贷款领域。而他们的终极目标,则是“覆盖全部信贷产业”。

根据公开信息,Lending Club 目前的企业贷款额度从 1.5 万美元到 10 万美元不等,未来将有可能将上限提高到 30 万。针对企业的出借年利率在 5.9% 到 29.9% 之间浮动,视乎借款人的资信状况而定。至于风控方法上,如 Renaud Laplanche 上面所说,可能并没有什么实质变化。但作为纯线上模式的 P2P 借贷平台,Lending Club 经营企业贷款的方式将与国内同行们十分不同。

美国拥有发达的征信体系,只要花 2.5 美元就能拿到借款人的信用记录。而反观国内,由于征信体系缺失,许多面向企业提供贷款的 P2P 选择了与小贷、担保公司结合的 O2O 模式,这与 Lending Club 纯线上的做法很不一样。不管是 Lending Club 自己,还是其 CTO Soul Htite(苏海德)去年来华创业的点融网,都是比较纯粹的技术流路线。Lending Club 的技术员工占比超过 60%,继承了 Lending Club 基因的点融网也有一套相对完善的技术型风控体系。包括很早就在学习 Lending Club 的拍拍贷在内,这类偏重线上的平台比拼的是风控模型、数据积累和数据分析能力。相对地,结合线下的 O2O 模式则强调对传统金融手段的运用,而且有时也会进行一些十分“乡土化”的创新,比如多人联保等等。

另外,在撬动市场的方式上,国内 P2P 与美国也有很大差异。美国传统金融发达,小微借款人可以通过银行、信用卡、典当行等多种渠道获得资金,P2P 网贷主要充当了补充角色。而 Lending Club 真正吸引借款人的点,在于它灵活的风险定价策略(根据借款人资信情况决定利率),这允许信用优秀的借款人拿到比银行更低的利率,而信用不良的借款人在支付更高利率的前提下也能得到贷款。同时,由于 Lending Club 的中间环节更少,使用技术手段让每笔贷款的经营成本更低,相比传统银行有着成本和利率上的优势。而中国的国情则是传统金融机构过于低效,大量需要资金的借款人(尤其是中小微企业)无法得到贷款,P2P 网贷的价值主要是对传统金融所不能覆盖的市场进行补缺。而且国内 P2P 的资金获取成本比银行高得多(利率没有市场化),暂时难以在贷款利率上对传统银行构成挑战。

让我们再回到最初话题。Lending Club 进入“企业贷款”无疑会大大拓展其想象空间,但据个人了解,该平台原本就有 30% 左右的借款人是小微企业主,如果在风控技术、贷款产品上没有针对性的开发,上线单独的“企业贷款”模块可能只是前端体验、用户引导上的一次优化(我还没走完整个流程,不知道跟原本的“个人贷款”有哪些本质不同)。不过如果未来真的能在企业贷款领域走得更深,对 Lending Club 的 IPO 估值将是一大利好。

热门文章

-

1

Crowd funding还是Cloud funding?创业津梁打造的天使投资股权众筹平台即将上线

-

2

互联网10万亿级风口诞生:在线供应链金融

-

3

定于第三方平台的群星金融,驱动供应链金融社交化

-

4

京东金融小金库正式上线,通过两支货币基金+华泰保险担保账户安全欲抢占市场

-

5

细说“农业众筹”的三种创新模式

-

6

阿里一达通推网商贷 B2B平台高调切入服务

-

7

腾讯研究院 :44张PPT看懂新形势下互联网金融问题研究

-

8

柬埔寨加密货币交易新政:流通和结算都需要许可证

AIUST.Com -

9

RATESETTER携手GIFFGAFF,开辟移动通讯领域P2P网贷新市场

-

10

霍学文:互联网金融的发展框架与哲学思考

-

11

福元运通董事长孙立文:网上做P2P就离先烈不远了!

-

12

Credit Karma:从免费的个人信用在线查询入手,做金融服务界的携程、去哪儿

-

13

趣分期与合作伙伴共享流量,整合数据

-

14

全球金融科技行业的未来会如何?

-

15

Acorns App:用你的闲散零钱去投资

-

16

P2P对接票据业务的模式与风险

-

17

中国可能先于欧美引入股权众筹

-

18

盈盈理财:如何设计屌丝理财产品?

-

19

Kickstarter 的潜在税务成本

-

20

谢平:互联网金融提升效率 催生跨界交易