从北美红杉2015年投资布局看企业服务走向何方?

编者按:大崔让我写一个关于北美2015年企业服务投资汇总的文章,我跟他说,这个难度真的很大,甚至写完了可以和Mattermark一样去融650万美元了;但是即便如此,写一到两家VC的投资布局和趋势还是没有问题的。那么既然可以,还是先从最老牌的TMT红杉开始吧。

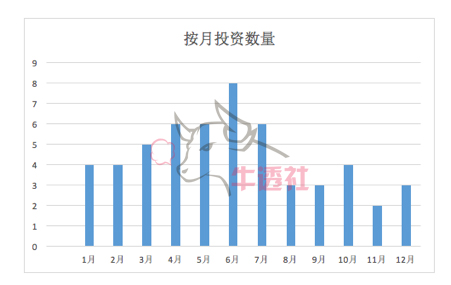

北美红杉2015年截止到12月15日共公开披露涉及北美地区公司投资54件,每月的投资案件如下图所示。红杉北美每月披露的融资时间相当的平均,最多的是6月份的8起,最少的是11月份的两起,12月份只有四起,现在已经是圣诞节和新年的假期了,那么基本上可以反映全年的情况了。

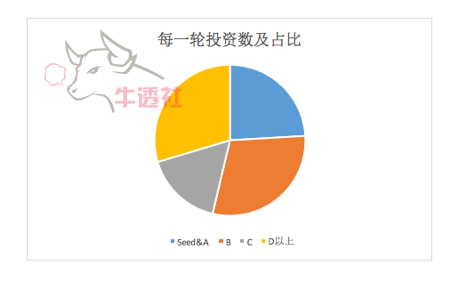

按照轮次来说,红杉是典型的中段投资作风,天使轮及A轮投资13起,B轮投资16起,C轮投资9起,D轮投资16起;因为D轮主要是一些跟投和之前投过项目的跟进,所以在分析红杉的2B赛道布局,还是非常有借鉴意义的。

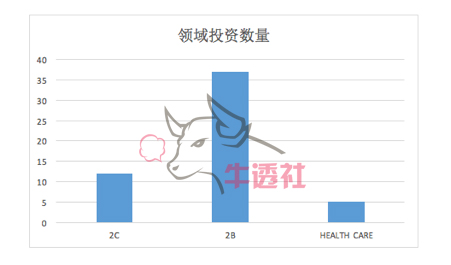

就北美地区红杉所投的2C和2B的比例来说,说北美红杉是一家只投2B的企业也不为过,除去5例医疗健康方向上的投资,红杉在2B领域上的投资多达37起,而2C投资只有12起,两方相比为3:1。

究其原因,可能是因为北美地区的市场和商业形态比较稳定,很难出现C端的商业模式上的强创新,而2B领域因较高的上市成功率率及稳定的长期回报,备受投资机构的青睐。

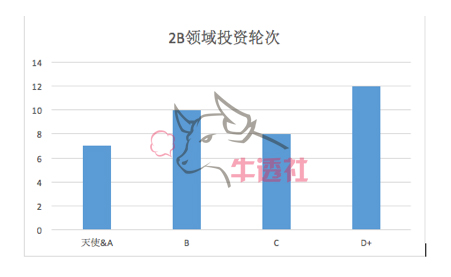

下面开始对2B的37起投融资案例进行详细的分析,首先是投资轮次的分析,在37起2B的投资中,分布情况如下图所示,包括天使轮及A轮投资7起,B轮10起,C轮8起,D轮及以上12起。

天使轮及A轮融资中,重点关注的是OrbitalInsight,主营业务方向是地理数据的PaaS,在最后的明星看点公司里,我们将会详细接受这个公司。在天使轮及A轮的公司中,SaaS类型的公司占得3席,分别是建筑施工SaaSPlanGird;客户行为分析与管理SaaS CleverTap以及人力资源SaaS Everwise。

B轮是红杉的重点投资轮次,在本年结束B轮融资的企业中,已经有可称为独角兽的超级企业了,Github的B轮融资为2.5亿,在企业服务领域排名第一,估值超过十亿美元。在B轮获投的10个公司中,有四个SaaS企业,分别是已经在今年获得投资的PlanGrid,在线存储SaaSCohesity, 移动营销SaaS Kuhuna以及数据分析SaaS Everstring。

C轮投资红杉的策略基本上是跟投,在8起投资中,融资最多的是stripe,是红杉从A轮就开始介入的,提供的是商户的支付服务;8起之中,SaaS占到一半,分别是广告SaaSInnovid, 移动营销SaaS Percolate’s,人力资源SaaS Namely 以及视频营销SaaS Interlude。

D轮及D轮一上红杉共参与12起,但是绝大多数以跟投为主。有已经商业化运作很成功的数据库服务MongoDB与移动端数据分析服务AppAnnien;也有老牌智能BI Brist;更有今年在开发与部署领域最热门的Docker。D轮以上的SaaS投资有三个公司:人力资源SaaSHirevue、销售预测SaaS Lattice ENGINES以及客户经验管理SaaS Medallia。

综合上边的所有数据,在红杉的投资理念中,确实存在一个以企业IT基础架构为基础(IaaS、开源开发、安全、支付、网络技术);以数据处理为延展(数据库、日志分析、内容协同);以普遍SaaS服务(人力资源、数据分析、营销、广告)为突破点的全企业服务赛道。那么这个赛道是不是在亚太市场也同时成立呢?中国的企业服务市场的结构确实和美国有很多不一样地方,比如说市场内客户的组成、市场内客户对于企业服务领域的支持与重视、各个区域不一样的市场环境等等。加上BAT对线上渠道的强力把持,导致企业服务领域割据分散,并没有形成有效的统一体系。

对标这个很掉价的词不知道是哪个风险投资引入到国内内,已经完全背离了benchmarking[(企业管理上的)标杆学习]的原意。一个组织瞄准一个比其绩效更高的组织进行比较,以便取得更好的绩效,不断超越自己,超越标杆,追求卓越,组织创新和流程再造的过程;而成为衡量商业模式和估值可不可能复制的基准。甚至有些投资人说出,你们的商业模式在美国没有对标公司,我们不可能投这种话。

但是既然需要入乡随俗,那么我们就看看有什么亮点可以对应国内的企业服务市场。

Orbital Insight

这家公司用自动化人工智能渠道,规模化理解并处理卫星图像,并且以大数据的形式在云端提供PaaS的服务。随着卫星的增加,对于观察地球上每个地区的某个时间的发生提供了可能,这些变化对决策者提供支持,也可为投资者了解基于经济、地理与农业相关的数据支出。为了分析这些卫星图像,OrbitalInsight开发了机器学习程序,使用者可以“教授”这一程序去寻找并分析兴趣点数据。这家公司还有项目是观察全世界各地石油存储罐的卫星数据,以尝试找出在特定时间段内石油供应量情况——目前的计算方法通常有几周的滞后时间。是不是很恐怖的技术,国内的对标场景可以有:环境监控、反恐侦查、重大时间预警。当然,你的政府关系要好,因为国内的卫星数据是相当的敏感。

BigPanda

B轮获投1600万。IT监控领域颠覆性的集成服务。可以集成的系统包括:Nagios、Zabbix、SolarWinds、DataDog;可以集成的APM包括:New

Relic、AppDynamics;集成的自动化编译工具包括:Chef, Puppet,Ansible。这些系统所产生的Alert,BigPanda通过自动化的方法,智能矫正所有的报警,并及时向运维推送。美国的运维人力成本极高的情况下,类似于BigPanda这种自动化运维工具无疑是节约成本的利器。国内的AMP市场还在形成之中,类似于BigPanda的公司可能会出现,但是也可能AMP厂商做了所有的事情。

Innovid

C轮获投1000万美元。这家公司主要有两个产品,互动广告产品 iRoll 和服务器分析平台 Dynamo。iRoll以让原本视频前播放的广告变得具有互动性; Dynamo这个分析平台则提供广告托管和针对品牌进行更深入的用户分析相关服务。Innovid的关键点在于从未将自己当做一家广告媒体,其主要的盈利点在于为广告主提供软件和服务而不是简单的将广告卖出去,是真正的以解决客户强痛点的SaaS。

HR SaaSs

做HR SAAS相关领域的中国创业者们,请偷着乐。Everwise,A轮800万美元;Namely,C轮4500万美元;Hirevue,E轮4500万美元。Everwise,专注于个人才能的一对一培训,由公司为职员买单,可以让中小企业的员工提升达到大公司员工的水准与工作能力。Namely,综合性HR平台,包含工资、人力资源管理、福利等一些列的管理。Hirevue,在线受聘招聘平台,它不仅仅是利用网络摄像头帮助企业面试应聘者,HireVue还可以提供招聘管理解决方案,帮助企业处理求职申请,并制定决策,而应聘者只需通过手机或电脑录制视频。群里做HRSaaS的小伙伴,请私下给我发红包。

看完了北美的2B市场的一些案例,各位国内的2B看官、创业者不知作何感想。是继续猛打猛追万亿市场,还是回归理性,让2B服务走上一条有序的正轨呢?还是大家抱团组成产业矩阵,良性发展把蛋糕做大?好的开始是成功的一半,无论是战略转型还是创业伊始,希望这篇文章对大家有所裨益。

附:2015年北美红杉2B投资列表

热门文章

-

1

2018国内最新搜索流量分布及排行榜单

-

2

宜家:体验消费与供应链管理先驱

-

3

第三次工业革命,新经济模式如何改变世界

-

4

2016中国客栈民宿全数据分析

-

5

蚂蜂窝发布全球自由行报告2017:90后引领碎片化旅游时代到来

-

6

美团旅行:2017年全域旅游消费趋势报告

-

7

Piper Jaffray美国青少年消费报告:“品牌”重要性大幅攀升!女孩子更爱到实体店买美妆

魏芳 -

8

TalkingData:中国亲子游消费者大数据报告

-

9

五家可能改变人们消费方式的购物网站

-

10

同程旅游:2017中国女性旅游消费研究

-

11

多项目展现在线教育前景,欲颠覆传统教育模式

TMTForum -

12

经济学人智库:中国消费者2030年面貌前瞻

-

13

80%的海外零售商认为中国是一个利润丰厚的市场

-

14

传统新闻媒体App应用的五大趋势

TMTForum -

15

中国互联网2013:马化腾、马云、李彦宏开启三人联合执政网络时代

-

16

研究:手机网购和阅读成当下一大潮流

-

17

从写故事到卖东西,旅游内容网站 Culture Trip 获 8000 万美元 B 轮融资

詹妮妮 -

18

艾瑞咨询:2016年中国网络购物行业监测报告 – 现状趋势篇

-

19

机械公敌:人与机器的工作争夺战

-

20

开放的浪潮:世界上排名前一万名的网站中有74.6%由开源软件驱动

TMTForum